降息延後 美投等債誘人

中長線收益率有看頭

第一季美國十年期公債殖利率微幅攀升至4.21%,持續反應美國聯準會停止升息、降息延後的預期,4月ISM製造業指數意外強勁,美10年期公債殖利率再回升至4.33%,市場對聯準會降息預期機率呈現區間調整,但今年降息機率仍高,持續看好中長線投資美國高評級債券收益機會,迎接降息循環資金行情。

第一金美國100大企業債券基金經理人林邦傑表示,目前預期聯準會降息延後,美國投資級債券收益率佳、市場需求穩健,仍將是2024年信評與收益具備投資吸引力,值得配置的信用資產。今年美國投資級債券發行量估達1.3兆美元,略高於去年1.2兆美元,不過淨發行量持平在0.5兆美元,反應整體債券供給並未大幅提升。

從資金流動量與投資需求研判,近期共同基金持續買超美國投資級債券,加上機構投資者在相關標的的配置比仍低於長期平均水準,美國保險公司年金對投資級債券偏好度仍高,有助優質大型企業債券維持穩健投資價值。

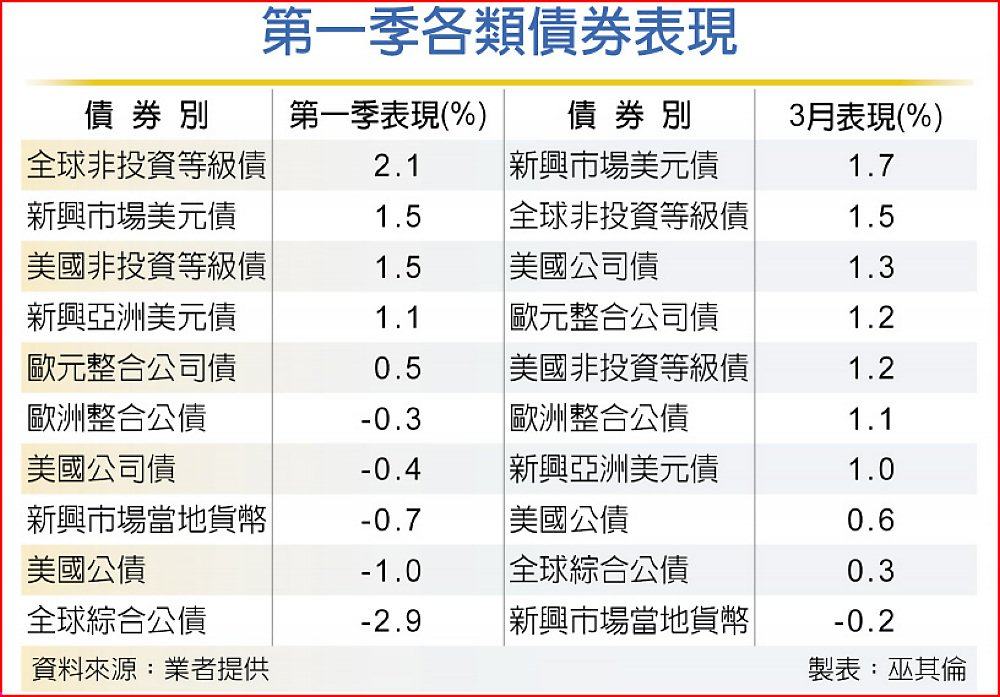

凱基IG精選15+基金經理人鄭翰紘認為,聯準會小幅、逐步放寬緊縮政策下,可判斷債券違約率變動不大,風險資產持續受青睞,非投等債、投資等級債表現將優於公債。以投資等級債來說,可往信用風險可控且票面利率較高的中間債種A級及BBB級挑選布局,不僅避免過度承擔利率風險,還可以先賺取票息入袋,有助追求債券投資的最佳總報酬。

迎接降息行情,投資人可採股債均衡配置,不追高或過度集中特定資產類別。市場修正無損中長期牛市看法,若出現較大回檔,反而可把握布局機會,在降息前夕持續累積債息收益。

安聯投信強調,若認為未來聯準會降息可能隱含經濟弱勢等訊號,投資等級債會是很好保護也是不錯收益來源;若擔心利差放寬,可選擇較有收益緩衝的非投資等級債。寄望降息帶來資本利得,往殖利率曲線前端移動會是較佳做法,考量價格變化取決利率及存續期變化,短年期債券在前端較具優勢,長天期債則多已反映。