美國線長約簽了 價漲量縮

超大客戶簽約價漲12%~17%,優於去年,但不如業界預期…

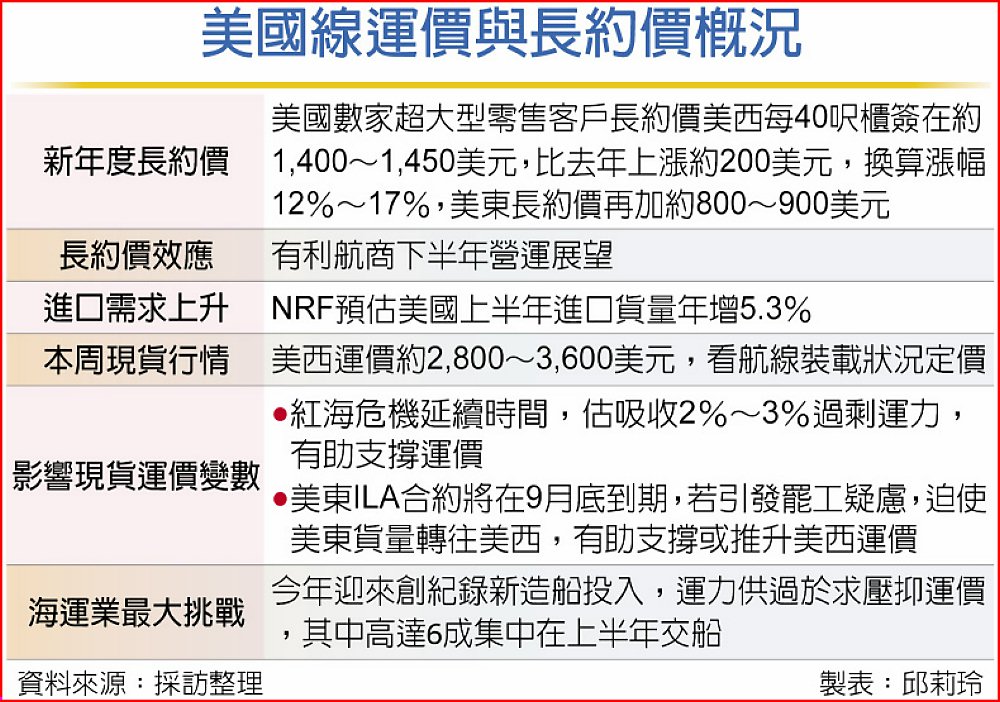

攸關貨櫃海運業全年獲利的美國線新年度長約價,超大客戶從上周起開始簽了!根據外媒報導,美國數家超大型零售客戶(一年20萬TEU以上的直客)長約價美西每40呎櫃簽在1,400~1,450美元,比去年上漲約200美元,換算漲幅12%~17%,美東長約價再加約800~900美元。

在超大客戶長約價定錨後,中大型直客的價碼及貨代的合約價再往上加,也將陸續簽訂。對此,國內貨代業者表示,今年貨量回穩,加上紅海不穩定性仍高,縮減短線運力供過於求的缺口,簽約運價優於去年,有利於下半年海運營運展望。

不過,這個簽約價低於多數業界預期,被形容是「微利潤價」,每個航商成本結構不同,包括大小船舶、租船價或造船價等營運成本迥異,若以多數聯盟船成本1,300~1,400美元估算,利潤有限,也遠低於目前現貨市場美西運價2,800~3,600美元。

陽明海運前董座謝志堅指出,地緣政治、氣候變遷等不確定因素多,海運市況能見低度,使得今年美線長約拖到近期開始簽訂。且他研判,船貨雙方傾向保守,且戰且走,貨主在美線的長約貨量可能不會簽太多,或分散與多家航商簽定,在現貨市場多留一點貨;對航商而言,需要基本貨量提高裝載率,超大客戶出貨量、預測穩定,是兵家必爭,但如果長約價不如預期,也可能不會簽定太多貨量。

亦即,船貨雙方在美國線5月新約上路後,可能將更多貨量與艙位押在現貨市場。目前影響現貨市場運價走勢,包括紅海危機延續時間,估計吸收2%~3%過剩運力,有助支撐運價,接著美東ILA(國際碼頭工人協會)合約將在9月底到期,若引發罷工疑慮,迫使美東貨量轉往美西,也有助於支撐或推升美西運價。

同時間,海運業今年將迎來創紀錄的新造船投入,運力供過於求則是壓抑運價的關鍵。法國海運諮詢機構Alphaliner最新航運市場供需成長預測,2024年供給成長9.7%,遠大於需求成長的3%,其中高達6成、約200萬TEU(20呎櫃)集中在上半年交船,是造成年後歐美線運價下跌的關鍵。

多家航商、貨代業者表示,美國經濟強勁,消費力道回升,貨主逐步從去庫存轉為重建零售庫存的模式,帶動中國農曆年後工廠接單出貨及復工狀況優於預期。在需求面增加下,就看運力供給面的穩定度,考驗海運業優化航線、調控艙位的能耐。