2024債券投資報酬 債息為主

法人提醒投資人,明年要有債券資本利得的機率並不高

美國聯準會若不再升息,法人認為投資債券的黃金時刻即將到來,但亦提醒投資人,2024年債券投資主要報酬仍以債息為主,明年要有債券資本利得的機率並不高。

對於債券後市,PIMCO最新一期債券分析提到,從全球經濟展望、市場價格和資產類別基本面來看,相較於股票,PIMCO仍偏好固定收益,因為「債券少見如今日這般的吸引力」,在當前環境下,債券似乎已準備好繳出良好表現;在總體經濟和地緣政治展望中,風險依然存在,因此投資組合的靈活度仍是關鍵。

安聯投信表示,規劃債券投資組合時,應要用總報酬的概念,即收益率加上資本利得,才能看到比較完整全貌,不過,就目前情況看,2024年要有資本利得的機率並不是那麼高。

富蘭克林證券投顧指出,由於2024年可能仍是利率水準偏高的環境,且即便降息也可能要到接近2024年底,對於資本利得預估較為保守,因此,預期2024年債券投資主要報酬將以來自債息為主。

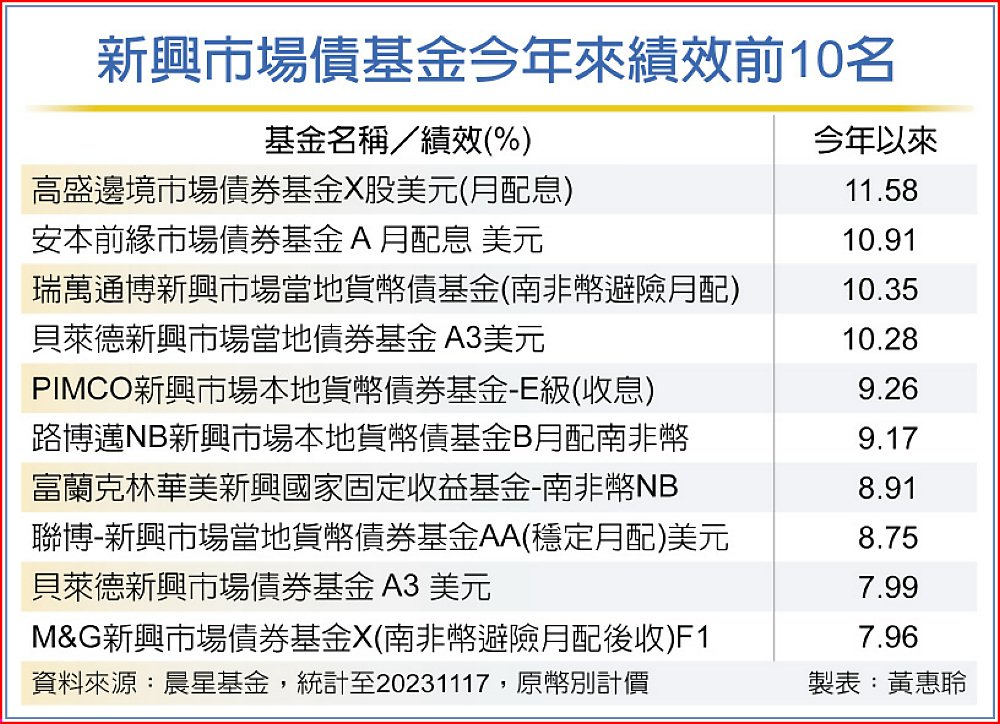

野村投信投資策略部副總經理張繼文分析,經過美歐央行2022年以來快速升息,債券價格大幅回檔,同時間債券殖利率水準跟著大幅揚升。到11月17日為止,美國較長天期的公債殖利率仍位於2007年以來最高水準;如美國投資等級公司債指數殖利率接近6%、新興市場美元主權債指數殖利率接近9%、全球高收益債券指數殖利率更是高達9.3%。

這代表就算歐美央行短期內不會降息,債券投資人若在此時買進上述各類型債券,持有一年可以享有的收益率仍是2007年以來最高水準。

張繼文強調,美國通膨數據也開始明顯滑落;例如10月CPI年增率大幅降至3.2%,核心CPI年增率也降至4.0%,已來到2021年9月以來新低,聯準會為打擊通膨要再升息的機率已微乎其微。正因為通膨與升息這兩個投資債券最需擔心的負面因素都已消失,目前正是進場投資債券的黃金時刻。