20231004・巫其倫/台北報導

台灣多重資產基金 長線布局

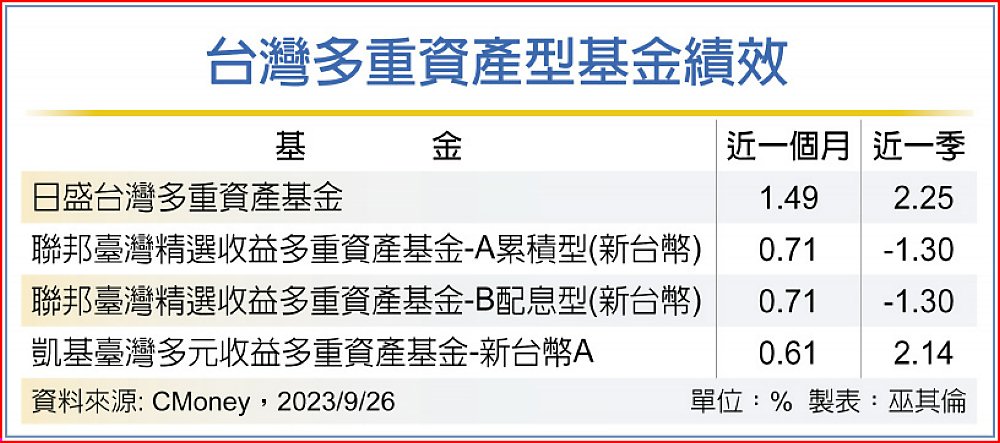

台股8月開啟中期修正模式,受惠景氣逐漸脫離谷底,及進入傳統電子旺季,市場對台股第四季行情審慎樂觀,基於下檔保護及掌握長線台股利基,投資組合可同時搭配聚焦台灣可轉債、台灣特別股及台股高股息題材的台灣多重資產型基金,穩健掌握長期台股市場成長機會。

日盛台灣多重資產基金研究團隊表示,台灣多重資產型基金投資以波動較低的台灣特別股及可轉債為主,在市場逆風時可提供一定保護,在市場震盪上行時仍可參與獲利。台灣特別股市場目前仍處價值低估,據統計目前特別股IRR約9%,仍明顯高於票面股利率約4%,具長線投資價值,可轉債持續在IPO發行旺季中,預計第四季仍有約400億元案量準備發行,表現可期。

後市留意短期有跌深且質優的特別股,觀察可轉債市場,近期初上市詢圈及競拍案表現多數仍佳,IPO上市持續進行中,看好後續表現,雙低(低溢價率/低價)可轉債亦可同步留意。

台新投信量化投資部主管黃鈺民指出,中小型股相較於大型股,其股本與市值較小,但成長性較高,股價爆發力強,且中小型股中有許多AI概念股,雖然近期AI大幅修正,但中長線AI仍是主流題材,多頭行情仍有機會持續,其中業績能見度高的中小型股具有較大的上檔空間,相關族群如晶圓代工、記憶體、散熱、組裝等,都會是AI的受惠股,需求提升,相關商機龐大,近期的跌深可留意。

瀚亞投信台股投資總監劉博玄認為,台股大盤在第四季走勢應會先蹲後跳,年底AI伺服器出貨可望大幅成長,加上年終銷售旺季,將可帶動回補庫存效應,並使台灣出口產業恢復成長動能。

預估台灣加權指數第四季會在16,200點~17,500點區間盤整,可趁股市拉回震盪時,逢低布局主流產業;相對看好ASIC(特殊應用晶片)、散熱產業、PCB、CCL、軍工及航太產業在第四季的表現。