基本面轉弱、但通膨降溫,年底持續多頭格局

經濟數據分析: 美國11月ISM製造業指數為49,跌破50榮枯線,低於市場預期的49.8,不及10月的50.2,為2020年5月來首次出現萎縮也寫下新低,台灣中經院11月PMI指數也下跌1.5至43.9,連續五個月緊縮,數字為2012年7月創編以來最快緊縮速度,但五項組成指標中,已連八個月緊縮的新增訂單指數,11月緊縮速度未再惡化,反而是存貨指數跌幅最大,反映出製造業的庫存已較前月改善,惟不同產業的庫存調整時點不同,估計明年第二、三季才會陸續回到正常水準。

11月美國核心個人消費支出(PCE)物價指數年增率亦降至5%,顯示通膨持續降溫,近期通膨降溫的另一個信號也出現,美國租金創五年來最大降幅。11月美國各地的公寓租金出現至少五年來的最大跌幅,這表明美聯儲追蹤的一項關鍵成本可能正在放緩。美國線上房租平臺Apartment List近日指出,美國全國租金指數下降1%,這是連續第三個月下降,也是自2017年以來跌幅最大的一次。

Apartment List表示,未來幾個月,租金很可能會繼續下跌,通膨持續降溫,有助於聯準會降息力道趨緩。

盤勢分析:

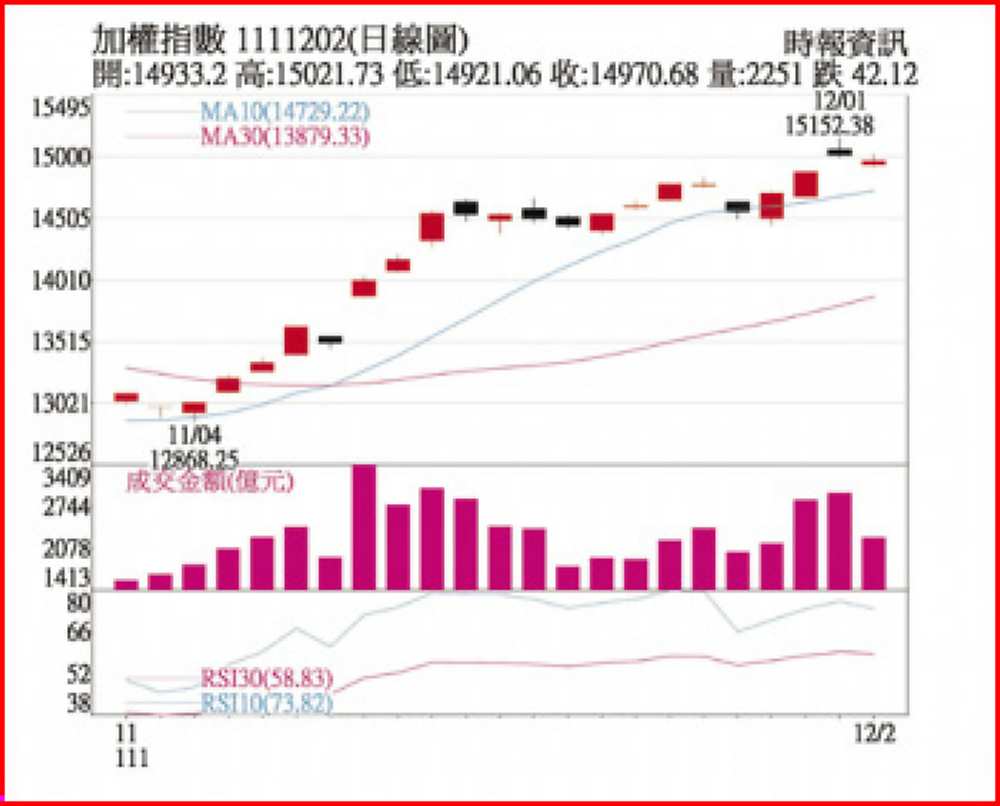

美元指數近期轉弱,指數回到月線之下,亞幣轉強,台幣近期重啟升值,有利資金行情推升。近期外資期貨未平倉多單出現減碼,但現貨市場受到美股反彈出現加碼,本土投信在集中市場持續加碼,政府基金近期趁反彈出現減碼,整體法人正面,不過由於外資主導大盤,若外資續買,台股反彈機會仍在。

信用交易面,融資在近期仍持續觀望,整體融資增加不多,融券餘額則維持在相對高檔,由於整體融資相對新低,散戶對於反彈的信心仍相對薄弱,對於盤面有利。技術指標中,日KD、RSI目前維持高檔鈍化,股價維持在短期均線之上,量能也明顯回溫,雖然大盤短線漲幅已大,指數累積過大正乖離,但預期題材股仍有機會維持反彈走勢。

選股方向:

過去十年,汽車、鋼鐵、塑膠、資訊服務、造紙等上漲機率高達90%,其中,鋼鐵、塑膠、造紙平均漲幅大,至於生技、營建、百貨、其他電子表現弱,上漲機率不到50%。

年底為集團、投信作長旺季,觀察12月集團作帳行情中,過去十年金仁寶、台塑、友達、聯電等集團股上漲機率高達90%,表現不錯,投信今年績效普遍不佳,預期年底拚績效,近期也可以留意投信加碼股。另根據美方規定,目前每輛電動車可補助7,500美元,但必須是在美國本地製造,但傳統車廠在美國都是燃油車工廠,沒有電動車工廠,自行蓋廠緩不濟急,必須委外代工才能搶占商機,預期台灣相關電動車供應鏈有機會搶商機。