法規緊箍咒 安養信託跛腳

委託人資產若逾千萬,需有全委業務執照,銀行有心無力

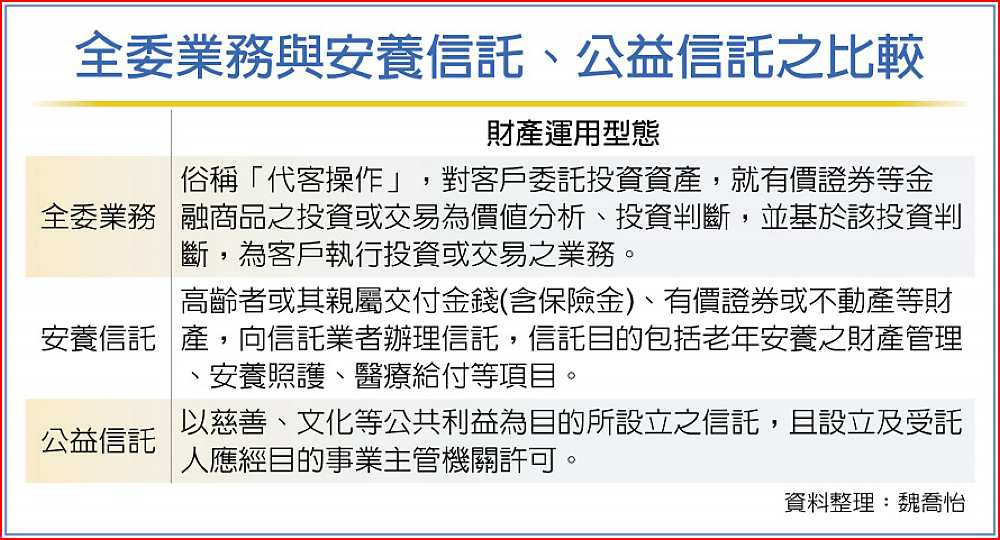

安養信託本該在委託人年老、無自主能力時幫忙打理資產、安養照顧,但卻受限法規而「跛腳」,無法發揮該有的功能。信託公會理事長雷仲達直指,主要是現在銀行若想要幫委託人打理資產1,000萬元以上時就要有全委業務執照,造成銀行成本拉高,對業務發展有心無力。

雷仲達表示,安養信託本來有很多功能,像是幫高齡者做財產管理、安養照護、醫療給付等,而且隨著國人平均壽命呈現上升趨勢,安養信託存續期間往往長達20至30年直至委託人終老,實務上常見到,銀行如遇委託人身體健康出現狀況無自主能力時,會授權銀行對信託財產有運用裁量權的情形,例如與受託機構約定安養信託現金部位不足時,可由受託機構決定,將該信託持有股票賣出以支應安養照顧需求。

然而,受限法規規定,安養信託無法如委託人所願,由銀行幫忙打理資產。信託公會秘書長呂蕙容說明,依投信投顧法規定,銀行若想幫委託人打理1,000萬元以上的有價證券時,就要有全委業務執照,此規定大幅降低了銀行辦理「具有裁量權之信託業務」(如安養信託)的意願。

銀行為避免還要申請全委業務牌照,反而多傾向將安養信託契約設計為「不具運用決定權」的業務架構,或是乾脆避免涉及有價證券的管理,使得信託的財產管理功能出現跛腳的情形。

「具有裁量權信託」除了安養信託,還包括公益信託。呂蕙容指出,法務部認為,銀行擔任公益信託受託人,應為有裁量決定權,即具有運用決定權型態。因此,如信託財產涉及有價證券,也會產生兼營全委業務的問題,使得業者在遇到企業主想捐贈股票成立公益信託的時候,可能選擇不予承接,而限縮了公益信託的多元性與未來發展。

參考日本的解決之道,若銀行為了安養信託、公益信託必須幫忙管理資產時,並未視為專屬於投資顧問代理業或投資運用業之業務範圍,而認為信託業本於其業務範圍即得辦理。

信託公會建議,在全面檢討法令修正方向前,像安養信託或公益信託這類與全委業務性質其實是不相同的,建議主管機關審酌依信託業務之屬性及規模為差異化管理,以利業者透過公益信託推動公益活動或發展更切合高齡者需求的安養信託業務。