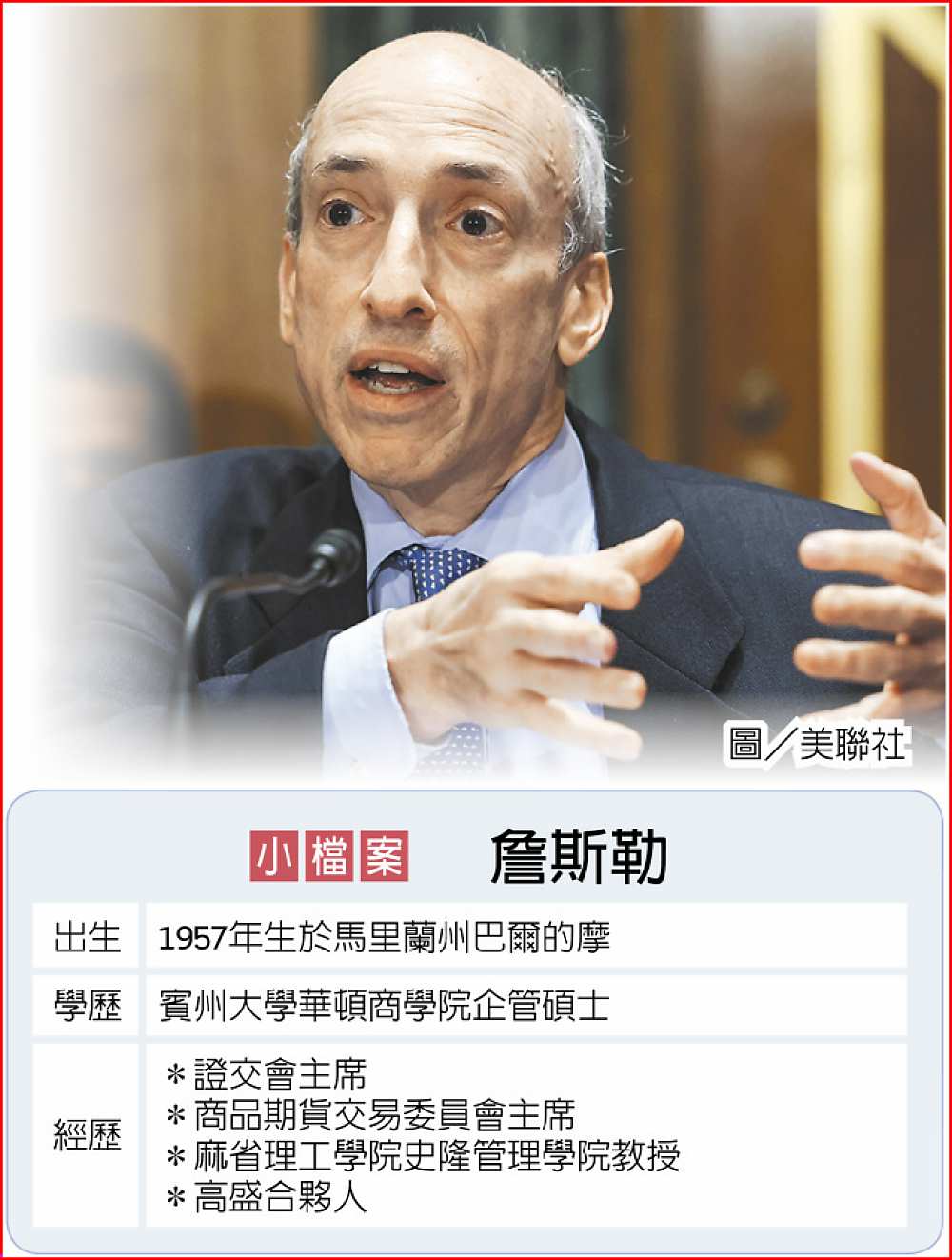

美國證交會主席詹斯勒力拚改革 股票交易更透明

建立更公平制度,首要克服業界或國會的抵抗

今年1月美國股市被散戶大軍長驅直入,掀起迷因股熱潮,卻也衍生出一些交易亂象,引起4月上任的美國證交會(SEC)主席詹斯勒(Gary Gensler)注意。他推動改革股票交易方式,建立對散戶及所有投資人更公平的制度,但有不少挑戰等在前頭。

1月在Reddit論壇股票討論群組「華爾街押注」的鄉民號召下,散戶投資人瘋買GameStop等避險基金做空的股票。但靠股市新手追捧而有爆炸性成長的網路券商羅賓漢(Robinhood),竟限制用戶購買GameStop,不僅引來投資菜鳥抱怨,國會議員也呼籲改革。

SEC新任主席詹斯勒明白表示,迷因股騷動期間爆開的散戶力量引起他的興趣,他似乎有意大加整頓市場結構,他認為這對新散戶和其他投資人比較公平。

詹斯勒與他領導的美國證交會能推動多少改革不得而知,但想必有來自業界或是國會的抵抗需要克服。不過詹斯勒對股市的看法,可能讓美股出現數十年來最大改造。

詹斯勒接受美國財經媒體訪問時指出:「美國股市一向被視為全世界效率最高、流動性最大,我們不能視為理所當然,我們必須務實看待技術改革然後更新。」

詹斯勒表示,目前的交易制度有太多「內在利益衝突」,對投資人相當不利。

這些衝突當中最醒目的,無非是造市商支付給券商的費用,亦即券商將客戶訂單交給造市商收取的「回扣」。美國可能仿效英國和加拿大,禁止這類所謂的「訂單流付款」(Payment For Order Flow,PFOF)。

SEC考慮禁止PFOF料會引起爭議,PFOF沒有違法問題,此做法已採用數十年。SEC至少從1984年起,對PFOF表達憂慮,但羅賓漢竄紅後,PFOF又再度被拿放大鏡檢視。

讓詹斯勒耿耿於懷的不僅僅是零售券商及其造市商,交易所針對特定種類訂單支付的費用(回扣),他也提出批評。詹斯勒希望市場更透明化,所有交易是按個別訂單逐筆完成。

一旦市場不透明,客戶訂單有差別待遇,會將投資大眾置於險境,詹斯勒認為這會影響股價,他說:「造市商有機會賺更多,反觀投資大眾買高賣低。」他認為這也會影響企業籌資,因為不透明市場的效率和公平性受到衝擊。

針對詹斯勒對市場結構的評論,高頻交易巨頭Virtu執行長奇夫(Doug Cifu)出言警告,「徹底改變市場生態系統不是什麼正當理由,可能帶給散戶投資人最壞的結果。」

投入股市的人數更勝以往,現在是檢視市場如何運作及交易如何處理的重要時刻。從去年開始至今,美國有2,000多萬人開經紀帳戶創下歷史紀錄。

金融業生態也跟著改變,Bloomberg Intelligence預估,零售交易占整體交易量22%,是十年前的二倍有餘,讓券商、造市商等市場參與者荷包賺滿滿。