配置新興短期高收債 強化防禦力

在新冠肺炎、油價崩跌、全球面臨經濟衰退等黑天鵝衝擊下,今年來金融市場相當不平靜,震盪幅度已達2008年金融海嘯水準,投資人投資困難度大幅提升。

投信法人分析,新興短期高收益債具有「短天期低波動」及「較佳息收」二大優勢,在雷曼事件、美國降評、油價重挫、中美貿易戰及新冠肺炎等重大利空期間,其跌幅明顯小於全球高收債、美國高收益債、美國短高收債,甚至在中美貿易戰期間逆勢上揚,建議投資人現階段將新興短期高收債納入資產配置組合,強化資產防禦力。

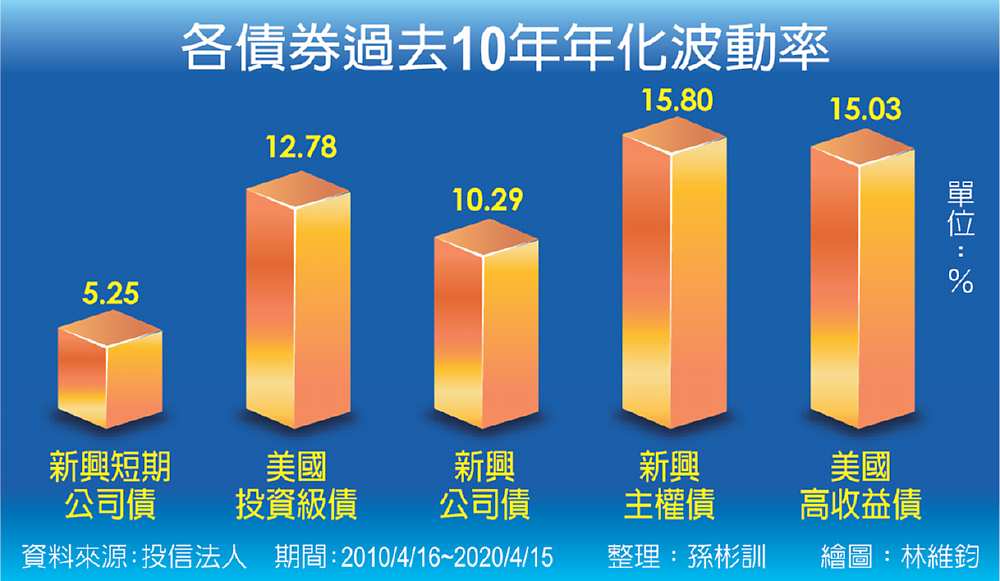

台新新興短期高收益債券基金經理人尹晟龢指出,債券距離到期日愈近,債券價格波動愈小,只要不違約,到期時債券價格將回到面額,因此,短天期債券對利率敏感度較低,波動幅度也相對較小,以過去十年年化波動率來看,新興短期公司債僅5.25%,皆不到美國投資債、新興公司債、新興主權債及美國高收益債的一半,最適合目前大幅震盪下的避險操作。

另方面,今年來債市波動加劇,投資人頻繁進出,大幅增加交易成本,而新興短期公司債因為價格波動低,本金不易被侵蝕,債息自然能成為總報酬主要來源,更有機會強化長期投資複利效果。

歐義銳榮新興市場債券基金總代理第一金投信指出,從評價面來看,新興投資級債目前的殖利率約4.9%,在歐美等成熟國家大都已進入零負利率情形下,投資吸引力浮現。

安本標準2026到期新興亞太債券基金經理人李艾倫指出,全球央行再次攜手降息,為企業財務困境鋪上資金安全網,但此舉造成債券殖利率不斷下探。若想追求收益,相較於成熟市場債券,新興亞債的利差深具吸引力,在新興市場資產類別的表現也最佳,值得納入資產配置的考量。

野村投信表示,美國聯準會6月15日宣布將開始透過SMCCF制度購買個別公司債,由於美國聯準會政策買盤空間仍非常充足,因此高收益債可望受惠這一波流動性盛宴,使利差持續收斂。

此外,隨著各國政策利率已降至歷史低點,未來再降息空間有限,投資需求將從最低風險的公債、抵押債,轉移至有利差優勢的債種,其中又以高收益債最被看好,因為在全球成熟市場紛紛來到零利率或負利率環境,相對較高殖利率的債券可望持續吸金。